Kad kredit: apa dan bagaimana untuk mendapatkan kad kredit dalam talian dengan pasport anda dengan keputusan segera tanpa keengganan dan sijil pendapatan + 5 petua untuk peminjam dengan sejarah kredit yang buruk

Hello dear pembaca Rich Pro! Hari ini mari kita bercakap tentang kad kredit - apakah itu dan cara menggunakannya, di mana anda boleh mendapatkan kad kredit dengan pasport anda dengan keputusan segera dalam talian tanpa sebarang penyata pendapatan dan hampir tidak ada penolakan.

Juga dalam artikel itu diberikan petua bagaimana untuk menempah dan mendapatkan kad kredit yang buruk. Dan pada akhir penerbitan, kami bertindak balas kepada yang paling popular soalan-soalan.

Sesiapa sahaja yang sudah menggunakan kad kredit atau hanya merancang untuk memperolehnya perlu mengkaji artikel yang diserahkan. Bagaimana untuk melakukannya secara menguntungkan, baca sekarang!

Apa itu kad kredit; Adakah mungkin untuk mendapatkan kad kredit tanpa penyata pendapatan (hanya dengan pasport) tanpa penolakan; bank mana yang lebih baik untuk mengambil (mengeluarkan) kad kredit dalam talian dengan penyelesaian segera - anda akan mengetahui dalam isu ini

Apa itu kad kredit; Adakah mungkin untuk mendapatkan kad kredit tanpa penyata pendapatan (hanya dengan pasport) tanpa penolakan; bank mana yang lebih baik untuk mengambil (mengeluarkan) kad kredit dalam talian dengan penyelesaian segera - anda akan mengetahui dalam isu ini

1. Kad kredit (kad kredit) - apakah itu dan apa jenis kad kredit

Hari ini kad kredit (kad kredit tanpa had)hampir semua orang memilikinya. Alat kewangan ini membantu menyelesaikan masalah kewangan. Walau bagaimanapun, untuk penggunaan kad kredit yang berkesan, adalah penting untuk memahami semua kerumitan berfungsi.

1.1. Apa itu kad kredit - gambaran keseluruhan konsep dengan perkataan mudah

Pertama sekali, anda perlu memahami apa kad kredit.

Kad Kredit - Ini adalah kad plastik dengan had kredit yang ditetapkan, yang disediakan oleh bank.

Sekiranya dana tidak mencukupi, pemilik kad kredit boleh menggunakan wang yang dipinjam untuk membayar barangan dan perkhidmatan. Produk yang dipersoalkan telah menggantikan pasaran kewangan tradisional. pinjaman pengguna.

1.2. Jenis kad kredit - klasifikasi mengikut jenis, jenis sistem pembayaran dan faedah

Kad kredit diwakili oleh sebilangan besar jenis. Mereka dikelaskan mengikut pelbagai ciri. Berikut adalah klasifikasi yang paling popular.

1) mengikut jenis

Mengikut jenis kad kredit dibahagikan bergantung kepada bilangan darjah perlindungan:

- Standard. Termasuk dalam struktur mereka jalur magnetikbertanggungjawab untuk menyimpan maklumat. Ia adalah jalur yang membolehkan pembaca mengakses akaun yang terikat pada kad. Spesies ini adalah yang paling biasa di pasaran;

- Kad cip sebagai tambahan kepada jalur magnetik termasuk mikropemproses. Ia mampu menyimpan puluhan kali lebih banyak data daripada jalur. Kad sedemikian membolehkan anda memproses dan menyimpan maklumat mengenai akaun bank anda. Kad kredit Chip dianggap paling dilindungi daripada penipuan.

2) Dengan sistem pembayaran

Alokasikan 2 jenis sistem pembayaran: antarabangsa dan tempatan. Sistem pembayaran antarabangsa yang paling popular adalah Visa, MasterCard, American Express.

Sistem pembayaran Rusia tempatan termasuk:

- Sbercart - dikeluarkan secara eksklusif di pejabat Sberbank, yang diservis oleh Sberbank dan rakan-rakannya (yang ada dari tahun 1993 hingga 2012);

- Dunia - Sistem pembayaran Rusia.

Semakin tinggi tahap sistem pembayaran yang mengeluarkan kad kredit, lebih banyak kedai runcit dan ATM menerimanya. Selalunya jenis sistem pembayaran tidak menjejaskan bayaran yang dikenakan.

3) Mengikut tahap perkhidmatan yang disediakan oleh kad

Dengan tahap perkhidmatan yang disediakan oleh kad kredit dan, dengan sewajarnya, manfaatnya adalah:

- Klasik. Kad tersebut menyediakan senarai standard perkhidmatan, perkhidmatan tradisional dan garis kredit standard. Kad kredit sedemikian dikeluarkan kepada semua pemohon;

- Kad emas. Menurut mereka, bank menyediakan pelanggan dengan peningkatan had kredit. Di samping itu, mereka mencadangkan keadaan perkhidmatan yang lebih selesa, serta tawaran istimewa semasa membayar barangan dan perkhidmatan;

- Kad kredit Platinum dianggap istimewa. Mereka menekankan status tertinggi pemiliknya. Pemegang kad kredit tersebut mempunyai hak untuk memohon perkhidmatan tambahan, pelbagai diskaun dan keistimewaan lain.

- Kad Cobranding yang dikeluarkan oleh bank bersama dengan syarikat rakan kongsi. Dalam kebanyakan kes, ini syarikat penerbangan dan rangkaian perdagangan. Pada kad tersebut disediakan tambahan program bonus. Mana-mana penempatan di syarikat rakan kongsi membawa kepada akruan mata bonus bahawa pemegang kad mempunyai hak untuk dibelanjakan untuk pelbagai faedah tambahan.

Untuk kad kredit yang paling berkesan, penting untuk memahami dengan jelas apa itu. Pemilihan jenis kad yang betul juga sangat penting.

Adakah mungkin untuk mengeluarkan kad kredit hanya dengan pasport dengan keputusan segera (pada hari hubungan) tanpa penolakan dan sebarang pertanyaan - anda akan belajar lebih lanjut

Adakah mungkin untuk mengeluarkan kad kredit hanya dengan pasport dengan keputusan segera (pada hari hubungan) tanpa penolakan dan sebarang pertanyaan - anda akan belajar lebih lanjut

2. Kad kredit pasport dengan keputusan segera tanpa kegagalan dan dengan sejarah buruk - mitos atau realiti?

Hari ini di pasaran kewangan terdapat keadaan persaingan sengit. Ini, digabungkan dengan krisis yang berpanjangan, memaksa bank untuk memasuki pertempuran untuk setiap pelanggan. Akibatnya, prosedur untuk mendapatkan kad kredit telah dipermudahkan.

Untuk menarik bilangan maksimum pelanggan, bank mengambil risiko tambahan. Mereka meminjamkan wang tanpa memerlukan bukti pendapatan dan keselamatan tambahan. Walau bagaimanapun, orang tidak boleh berfikir bahawa bank mengeluarkan kad kredit kepada semua orang tanpa pengesahan. Syarikat kewangan tidak boleh mengambil risiko terlalu tinggi.

Keselamatan sentiasa semak kesolvenan pemohonyang ingin menjadi pemilik kad kredit. Juga ditentukan secara spesifik dan sejarah kredit peminjam yang berpotensi. Untuk ini, bank mempunyai data pasport yang cukup untuk pelanggan.

Soal selidik yang diisi untuk menerima kad kredit memberikan maklumat tidak langsung mengenai tahap kesolvenan peminjam masa depan.

Walaupun dengan kelulusan permohonan itu, pengeluaran kredit kad cepat tidak membenarkan peminjam mengira maksima had kredit. Dia akan ketara kurangdaripada dengan reka bentuk tradisional dengan menyediakan pakej penuh dokumen.

Tetapi anda harus ingat jaminan keputusan positif. tiada siapa yang memberi.

Ciri-ciri utama kad kredit ekspres yang membezakannya daripada yang tradisional adalah:

- tahap keselamatan dikurangkan;

- ketiadaan nama pemilik pada kad bank.

Antara kelebihan kad kredit ekspres, pakar membezakan yang berikut:

- kelajuan tinggi memfailkan permohonan dan membuat keputusan mengenainya - biasanya tidak diperlukan lagi 15 minit

- pelepasan pembawa kad kredit plastik pada hari rawatan - Beberapa bank melakukannya dalam masa setengah jam selepas membuat keputusan positif;

- pakej minimum dokumen yang diperlukan;

- kos penyelenggaraan tahunan yang rendah;

- kehadiran tempoh tangguh;

- akses cepat ke dana yang dipinjam.

Adalah sukar untuk menilai tahap kadar faedah pada kad kredit segera. Mereka ditentukan semata-mata oleh bank yang mengeluarkan pinjaman.

Walau bagaimanapun, perlu diingat yang dalam kebanyakan kes kadar untuk kad kredit ekspres adalah lebih tinggi daripada yang klasik. Ia adalah kenaikan yuran untuk penggunaan dana yang dipinjam yang membolehkan bank mengurangkan risiko, yang jauh lebih tinggi jika tidak ada pemeriksaan menyeluruh peminjam yang berpotensi.

Pakar mengesyorkan mengeluarkan kad kredit segera sahaja dalam kes-kes yang teruk. Ini mungkin keadaan berikut:

- keperluan mendesak untuk wang tunai;

- kekurangan keupayaan untuk memberikan penyata pendapatan.

Jika anda masih memerlukan kad kredit tidak segera, peminjam perlu menunggu beberapa hari. Ini akan membolehkan anda untuk mendapatkan kad kredit berdaftar tradisional, pinjaman yang disediakan pada terma yang lebih setia. Dalam kes ini, anda boleh bergantung mengurangkan kadar faedahjuga keselamatan yang tinggi.

Pada masa yang sama, tidak perlu mengemukakan sebilangan besar dokumen apabila memohon kad kredit klasik. Sesetengah bank juga mengeluarkan kad kredit sedemikian. satu pasport. Ini amat sesuai untuk pemohon yang telah lama berkhidmat di institusi kredit tertentu.

Kad kredit segera secara tradisional dikeluarkan dalam format berikut:

- Elektron

- Isu segera;

Kad bank sedemikian mempunyai sendiri kekurangan. Merujuk kepada mereka mengurangkan perlindungan, mereka tidak mencetak maklumat mengenai pemiliknya. Di samping itu, sebahagian daripada mereka tidak memberi keupayaan untuk membayar pembelian. dalam talian.

Walau bagaimanapun, semua kelemahan ini lebih daripada dilindungi oleh yang penting kelebihannya - Kad kredit segera dikeluarkan dengan cepat, dalam kebanyakan kes yang diperlukan tidak lebih daripada seperempat jam.

Kos kosong kad kredit dengan jalur magnetik, yang ditujukan untuk pengeluaran segera, sentiasa di pejabat bank yang terlibat dalam pinjaman tersebut. Ia adalah kad yang digunakan untuk dikeluarkan dengan menghantar melalui pos atau melalui kurier. Untuk menerima dan mengaktifkan kad kredit sedemikian, tidak perlu melawat cawangan bank.

Penting untuk difahami apa kad kredit yang dikeluarkan tanpa bukti pendapatan, dalam kebanyakan kes ia mempunyai keadaan kurang baik berbanding tradisional. Walau bagaimanapun, alat sedemikian sentiasa popular.

Ini disebabkan oleh kenyataan yang membenarkan kad kredit cepat untuk meminjam wang bahkan kepada mereka yang tidak mempunyai pendapatan rasmi. Benar, dalam kes ini, salah satu faktor penentu untuk keputusan positif adalah sejarah kredit yang berkualiti.

Untuk menggunakan kad kredit segera yang paling berkesan, jangan lupa bahawa wang yang disimpan di atasnya adalah milik bank. Oleh itu, dalam kebanyakan kes anda perlu membayar untuk menggunakannya.

Apakah perbezaan antara kad kredit biasa dan kad yang dikeluarkan tanpa maklumat atau penjamin

Apakah perbezaan antara kad kredit biasa dan kad yang dikeluarkan tanpa maklumat atau penjamin

3. Bagaimanakah kad kredit tanpa penyata pendapatan berbeza dari yang biasa?

Ramai orang tahu bahawa untuk mendapatkan kad kredit ia jauh dari perlu untuk mengesahkan pendapatan. Tetapi tidak semua orang memahami bagaimana kad kredit tersebut berbeza dari yang tradisional. Perbezaan utama ialah saiz had kredit yang disediakan oleh bank.

Sekiranya penyata pendapatan tidak diperlukan apabila memohon kad kredit, anda hanya boleh bergantung pada had minimum. Pendekatan ini membolehkan bank mengurangkan risiko mereka. Jika peminjam yang belum mengesahkan pendapatan tidak boleh membayar balik hutang itu, kerugian bagi bank akan menjadi tidak penting.

Purata pasaran had kredit minima pada kad berada dalam julat dari 5 000 sebelum ini 10 000 rubles. Walau bagaimanapun, jangan kecewa sebelum waktu. Dengan perkhidmatan hutang berkualiti tinggi, iaitu bayaran pembayaran bulanan yang tepat pada masanya, serta komisen, anda akhirnya boleh menjangkakan peningkatan ketara dalam had kredit.

Tujuan penyata pendapatan adalah bahawa ia membolehkan anda untuk menilai kesolvenan peminjam masa depan dengan betul. Jika kad kredit dikeluarkan tanpa menyediakan dokumen sedemikian, bank itu bertujuan untuk meminimumkan risiko tidak membayar balik dalam pelbagai cara.

Itulah sebabnya kad kredit dikeluarkan tanpa sijil pendapatan, yang dicirikan oleh kelemahan berikut:

- kadar peningkatan - Berbanding dengan kad kredit klasik, peratusan boleh ditingkatkan;

- kebarangkalian kelulusan rendah - tidak setiap pemohon diberi keputusan positif oleh bank jika tiada penyata pendapatan;

- had kredit minimum - tidak mustahil untuk segera mendapatkan jumlah yang mencukupi pada kad kredit sedemikian;

- status produk kad yang rendah - Buat kad status (emas atau platinum), tanpa mengesahkan tahap pendapatan, tidak mungkin berjaya.

Satu lagi penting kelemahan Kad kredit tanpa bukti pendapatan adalah keselamatan yang rendah. Selalunya, kad plastik segera yang tidak mempunyai cip digunakan sebagai kad segera. Untuk maklumat baca, hanya jalur magnet digunakan. Selain itu, kadang-kadang kad kredit sedemikian tidak membenarkan penempatan dalam talian.

Sementara itu, kad tanpa sijil gaji mempunyai serius kelebihannyayang terdiri daripada pelepasan kelajuan tinggi. Ia dicapai kerana ketiadaan keperluan untuk memerintahkan perakuan pendapatan daripada majikan. Dalam kes ini, anda tidak perlu menunggu untuknya, serta meluangkan masa menyediakan dokumen lain.

Tetapi jangan lupa bahawa pelepasan cepat adalah kelebihan relatif. Terdapat peraturan universal dalam pinjaman: lebih mudah untuk meminjam wang, semakin ketat keadaannya.

Walau bagaimanapun, apabila wang diperlukan dengan segera, peminjam bersedia menghadapi beberapa kesulitan, sebagai contoh, peningkatan kadar.

Sebagai peraturan, pengeluaran kad kredit, yang dikeluarkan hanya dengan pasport, dijalankanpada hari permohonan. Lebih-lebih lagi, dalam beberapa kes kad kredit sudah dikeluarkansetengah jam selepas rawatan.

Dengan cara ini kad kredit tanpa maklumat dalam kebanyakan kes kurang menguntungkan daripada yang klasik. Walau bagaimanapun, mereka sering menjadi satu-satunya cara untuk meminjam wang dengan segera.

Lebih-lebih lagi, syarat-syarat dalam organisasi pembiayaan mikro lebih ketat. Itu sebabnya instrumen kewangan ini masih sangat popular.

Panduan langkah demi langkah tentang cara mendapatkan kad kredit dalam talian dan dapatkan kad kredit secara dalam talian

Panduan langkah demi langkah tentang cara mendapatkan kad kredit dalam talian dan dapatkan kad kredit secara dalam talian

4. Bagaimana untuk menempah kad kredit dalam talian melalui Internet - langkah demi langkah arahan

Mendapatkan kad kredit adalah lebih mudah daripada mendapatkan pinjaman tradisional. Sesetengah bank mengeluarkan kad kredit tanpa bukti pendapatan selepas pembentangan satu pasport.

Walau bagaimanapun, ia perlu difahami bahawa had pada kad adalah sepuluh kali lebih kecil daripada jumlah pinjaman pengguna.

Maksimum yang boleh anda dapatkan dengan kad kredit - kira-kira 300,000 Rubles. Hanya pelanggan tetap bank, yang mana institusi kewangan paling setia, boleh bergantung pada had tersebut.

Had kad ditetapkan sebagai hasil dari perjanjian antara peminjam dan pemberi pinjaman. Bank menentukan maksimum yang mungkin, tetapi bagi setiap pelanggan, had kredit ditentukan secara individu.

Sebelum anda mendapat kad kredit, penting untuk menganalisis keupayaan kewangan anda dengan teliti. Anda harus memahami bagaimana anda disiplin dan sama ada anda boleh membuat pembayaran tepat pada waktunya.

Sekiranya anda mempunyai keyakinan terhadap perkara ini, anda boleh meneruskan proses mendapatkan kad kredit. Langkah-langkah asas yang perlu diambil untuk melakukan ini diterangkan di bawah.

Langkah 1. Memilih institusi kredit dan jenis kad kredit

Pelbagai kad kredit yang ditawarkan di pasaran kewangan ditentukan oleh tahap persaingan yang tinggi. Bank membangunkan tawaran bebas yang membantu menarik pelanggan mereka sendiri.

Untuk meningkatkan daya saing bank, langkah-langkah berikut digunakan:

- penghantaran ke alamat yang mudah;

- kad dua sisi yang menggabungkan kredit dan debit;

- tempoh tangguh meningkat;

- kad kredit tanpa penyata pendapatan, tanpa bayaran untuk pengeluaran dan servis.

Pelbagai jenis kad kredit memaksa peminjam melakukan analisis menyeluruh terhadap program. Jangan buat pilihan dengan rashly. Adalah penting untuk diingat: lebih mudah untuk mendapatkan kad kredit, keadaan yang kurang sesuai untuknya.

Pelepasan pantas sering membawa kepada kemerosotan parameter pinjaman. Biasanya, kad bank ekspres memberikan kad bank yang tidak dinamakan dengan cukup had kredit yang rendah. Di samping itu, untuk penggunaan dana dalam kes ini, anda perlu membayar cukup minat tinggi.

Apabila memilih bank, anda harus terlebih dahulu menghubungi institusi kredit, pada kad yang mana gaji terakru atau perkhidmatannya peminjam kerap digunakan. Dalam kes ini, anda boleh bergantung kepada had yang lebih besar, serta kelajuan reka bentuk yang tinggi. Bagaimanapun, istilah kad kredit juga perlu dipertimbangkan dalam kes ini.

Sesetengah bank sedang membangunkan tawaran khas bagi kategori warganegara tertentu. Ia boleh kad kredit untuk pelancong, pesara, pembeli dan kumpulan orang lain.

Malah, kad itu semata-mata promosi. Walau bagaimanapun, mereka patut memberi perhatian kepada. Jika manfaat yang ditawarkan oleh program ini sesuai untuk pelanggan tertentu, anda harus menggunakannya. Ini dengan ketara dapat meningkatkan manfaat menggunakan kad kredit.

Di samping memilih bank dan program pinjaman, penting untuk menentukan kad sistem pembayaran mana yang hendak digunakan. Ini amat penting bagi mereka yang merancang untuk menggunakannya di luar negara.

- Jika peminjam kerap melawat Eropah, kad itu akan sesuai dengannya Mastercard;

- Sekiranya pemilik kad kredit merancang perjalanan ke Amerika, dia sepatutnya memilih sistem pembayaran Visa.

Langkah 2. Mengisi permohonan dalam talian

Untuk mengisi permohonan kad kredit, tidak perlu untuk melawat pejabat bank. Hari ini, hampir semua syarikat kewangan membolehkan anda menghantar terus ke laman web anda sendiri (dalam mod "dalam talian"). Untuk melakukan ini, hanya mengisi borang yang singkat. Ia mengandungi maklumat asas tentang peminjam masa depan.

Bentuk kuesioner standard tidak wujud, oleh itu, dalam organisasi kredit yang berbeza, mereka boleh berbeza dengan ketara. Walau bagaimanapun, terdapat beberapa data yang diperlukan:

- nama keluarga, nama, patronymic;

- data pasport;

- alamat pendaftaran dan kediaman;

- maklumat mengenai pekerjaan dan pendapatan.

Untuk mengisi soal selidik yang anda perlukan tidak lebih dari 15 minit. Apabila ia dihantar, pekerja organisasi kredit mula mempertimbangkan permohonan yang dikemukakan.

Apabila memohon kad kredit, bank tidak berminat mendapatkan pinjaman. Walau bagaimanapun, pemeriksaan sejarah kredit adalah wajib. Maklumat lain juga disahkan.

Oleh itu pakar mencadangkan tandakan dalam soal selidik sahaja maklumat yang boleh dipercayai. Pemiutang juga akan tahu kebenarannya. Jika menjadi jelas bahawa peminjam masa depan menyediakan maklumat palsu, permohonan tersebut akan menjamin keengganan.

Penting untuk mengetahui bahawa anda boleh mengisi permohonan kad kredit bukan sahaja di laman web bank, tetapi juga di sumber khusus. Portal Internet sedemikian adalah jenis pertukaran, yang menyatukan sejumlah besar pemberi pinjaman.

Penggunaan sumber-sumber ini sangat sesuai untuk peminjam yang sejarah kreditnya telah rosak sebelum ini. Permohonan kad kredit melalui pertukaran itu meningkatkan peluang keputusan positif.

Setiap bank secara bebas memutuskan mana warganegara yang ingin dilihat sebagai peminjam. Walau bagaimanapun, terdapat beberapa syarat yang semua peminjam membuat kepada pemohon.

Seorang calon peminjam mesti memenuhi kriteria berikut:

- umur mestilah berada dalam julat dari 18 sebelum ini 65 tahun;

- pendapatan mestilah rasmi dan menjadi tidak kurang 15 000 rublesWalau bagaimanapun, untuk sesetengah bank, gaji cukup 8 000 rubles;

- pendaftarandalam kebanyakan kes diperlukan berterusan di rantau ini di mana bank itu terletak (sesetengah organisasi kredit juga boleh kediaman sementara);

- had minimum terpakai pengalaman kerja di tempat terakhir, yang paling kerap perlu tidak kurang dari enam bulan.

Dalam sesetengah kes, selepas menghantar pertanyaan kepada pemiutang, pekerja bank menghubungi peminjam yang berpotensi dan menjelaskan beberapa maklumat. Apabila langkah yang dipertimbangkan selesai, ia hanya menunggu menunggu penyelesaian.

Langkah 3. Kad respons dan kad kredit Bank

Perkhidmatan keselamatan pemberi pinjaman menganggap permohonan yang dikemukakan cukup teliti. Semakin sedikit bank mempercayai peminjam masa depan, semakin rendah batas yang dapat anda harapkan.

Penting untuk difahami bahawa pengaktifan kad kredit yang diterima melalui kurir atau melalui pos secara automatik menandakan penerimaan perjanjian pinjaman. Ramai pelanggan tidak mengambil kira perkara ini, bahkan mereka tidak mempelajari syarat tawaran tersebut.

Hasilnya tergesa-gesa dalam kebanyakan kes adalah penggunaan ruam dana yang dipinjam. Akibatnya, jumlah hutang untuk pelanggan tersebut mungkin tidak boleh ditanggung.

Walau bagaimanapun, kekurangan pemahaman dan kejahilan terma kontrak tidak dikecualikan daripada obligasi pinjaman. Itulah sebabnya pakar tidak bosan mengingatkan: baca terma kontrak walaupun memohon kad kredit diperlukan.

Setelah mengkaji perjanjian sedemikian, ramai peminjam enggan menggunakan batas kad kredit.

Apabila mengkaji sesuatu kontrak, adalah penting untuk memberi perhatian kepada nuansa berikut:

- kaedah pengiraan dan amaun bayaran wajib;

- ketersediaan dan syarat tempoh tangguh;

- saiz komisen tambahan, serta peraturan untuk pengiraan mereka.

Perlu diingati bahawa sesetengah peminjam masih membawa maklumat penting kepada nota dan cetak dalam cetakan kecil. Agar tidak masuk ke dalam situasi yang tidak menyenangkan, kontrak perlu dipelajari dari awal hingga akhir.

Apabila semua 3 langkah akan diluluskan, peminjam akan dapat menggunakan kad kredit untuk keperluan mereka sendiri.

Tepat selepas arahan langkah demi langkah yang dibentangkan di atas membolehkan anda bukan sahaja untuk mengurangkan masa untuk mengeluarkan kad kredit, tetapi juga untuk mengelakkan akibat yang tidak menyenangkan penggunaannya.

Bank mana yang lebih menguntungkan untuk mendapatkan kad kredit dalam talian dan di mana anda boleh mendapatkan kad kredit tanpa sijil pendapatan - lihat kajian kami tentang organisasi kredit terbaik

Bank mana yang lebih menguntungkan untuk mendapatkan kad kredit dalam talian dan di mana anda boleh mendapatkan kad kredit tanpa sijil pendapatan - lihat kajian kami tentang organisasi kredit terbaik

5. Di mana saya boleh mendapatkan (mengeluarkan) kad kredit dalam talian dengan penyelesaian segera tanpa pertanyaan dan penjamin - gambaran keseluruhan bank TOP-5

Oleh itu, mereka tertanya-tanya - Di mana bank saya boleh mendapatkan kad kredit dengan syarat yang menggalakkan? Mempelajari sejumlah besar tawaran pada kad kredit, serta membandingkan mereka untuk memilih yang terbaik, boleh menjadi sukar. Pakar pakar menasihati menggunakan bantuan penilaian yang disusun oleh profesional. Salah satunya dibentangkan di bawah.

1) Tinkoff Bank

Tinkoff adalah bank yang unik. Ini adalah satu-satunya institusi pemberi pinjaman di Rusia yang beroperasi sepenuhnya dari jauh. Tiada cawangan dalam pengertian tradisional.

Tinkoff adalah bank yang unik. Ini adalah satu-satunya institusi pemberi pinjaman di Rusia yang beroperasi sepenuhnya dari jauh. Tiada cawangan dalam pengertian tradisional.

Permohonan kad kredit dibuat dalam talian. Keputusan dibuat dalam masa beberapa minit. Selepas keputusan positif, plastik akan membawa kurier ke alamat mudah, atau menghantarnya melalui pos.

Dengan kad kredit yang paling popular Tinkoff Platinum Syarat-syarat berikut dikenakan:

- Had kredit maksimum telah dicapai 300 000 rubles;

- tempoh tangguh semasa faedah tidak dikenakan 55 hari;

- tiada komisen untuk mengeluarkan kad;

- pada akhir tempoh bebas faedah, kadar ditetapkan pada 15% setahun;

- Kos penyelenggaraan tahunan ialah 590 rubles.

2) Kad ansuran dari Sovcombank

Sovcombank menawarkan untuk mendapatkan kad kredit tanpa bukti kesolvenan. Terdapat prinsip lain untuk menilai peminjam yang berpotensi.

Sovcombank menawarkan untuk mendapatkan kad kredit tanpa bukti kesolvenan. Terdapat prinsip lain untuk menilai peminjam yang berpotensi.

Pakar mengesyorkan memberi perhatian kepada produk pinjaman yang agak baru dari Sovcombank - Kad celah Halva.

Kad Halva mempunyai beberapa ciri tersendiri:

- ia membolehkan anda membayar untuk barangan dan perkhidmatan yang dibeli hanya dengan rakan kongsi bank;

- Faedah untuk tempoh ansuran tertentu tidak akan dikenakan. Dalam kes ini, peminjam hanya mengembalikan jumlah yang dibelanjakannya, membahagikannya kepada beberapa bahagian tertentu.

Jangan fikir bahawa kad ansuran Halva tidak diterima secara meluas. Sehingga kini, bilangan cawangan di mana anda boleh membayar dengannya melebihi lima belas ribu.

Jenis-jenis barangan dan perkhidmatan diwakilkan secara meluas. Halvah boleh bayar sebagai makanan, perkakas rumahdan untuk perjalanan.

Parameter utama pinjaman pada kad tersebut adalah seperti berikut:

- had perbelanjaan sebelum ini 350 000 rubles;

- tempoh ansuran dari 2 sebelum ini 12 bulan;

- pendaftaran dan perkhidmatan percuma;

- tindakan di seluruh Rusia.

3) Alfa Bank

Alfa Bank menawarkan para pelanggannya sejumlah besar jenis kad kredit. Berikut adalah tawaran yang dibangunkan untuk peminjam dengan tahap kesolvenan yang berbeza.

Alfa Bank menawarkan para pelanggannya sejumlah besar jenis kad kredit. Berikut adalah tawaran yang dibangunkan untuk peminjam dengan tahap kesolvenan yang berbeza.

Sekiranya dikehendaki, anda boleh mengeluarkannya segera, klasikjuga kad kredit elit. Bagi pelanggan yang menerima upah pada kad bank berkenaan, terma keutamaan disediakan.

Alfa-Bank telah membangunkan alat unik baru - Kembar. Ia adalah plastik double-sided yang menggabungkan debit dan kad kredit.

Syarat untuk kad kredit sedemikian adalah seperti berikut:

- had maksimum 500 000 rubles;

- tempoh tangguh sebelum ini 100 hari, yang lebih daripada banyak bank Rusia lain;

- keupayaan untuk menerima wang tunai tanpa komisen;

- tempoh bebas faedah adalah sah, termasuk untuk dana yang diterima secara tunai, dan bukan hanya untuk pembayaran bukan tunai.

4) Raiffeisenbank

Peminjam Raiffeisenbank dapatkan peluang untuk mengeluarkan salah satu daripada beberapa jenis kad kredit yang direka untuk tujuan yang berbeza.

Peminjam Raiffeisenbank dapatkan peluang untuk mengeluarkan salah satu daripada beberapa jenis kad kredit yang direka untuk tujuan yang berbeza.

Anda boleh mengisi permohonan pendaftaran di laman web bank. Ini memerlukan tiada lagi 10 minit. Keputusan permohonan yang dihantar ke bank diambil dengan serta-merta.

Pakar percaya bahawa cadangan berikut patut mendapat perhatian khusus di Raiffeisenbank:

- tambah pembelian - Ini adalah kad kredit yang menyediakan ketidakhadiran komisen untuk perkhidmatan dengan syarat ia digunakan secara aktif;

- wang tunai - kad kredit untuk menerima wang tunai tanpa mengenakan komisyen;

- emas - Sesuai untuk mereka yang berkunjung secara teratur;

- semuanya sekaligus - Kad kredit sejagat yang boleh digunakan untuk pelbagai tujuan.

5) VTB Bank of Moscow

VTB Bank of Moscow menjemput pelanggan untuk menjadi pemilik kad kredit yang dipanggil Matryoshka. Alat ini akan merayu kepada mereka yang tahu bagaimana untuk mengira wang mereka.

VTB Bank of Moscow menjemput pelanggan untuk menjadi pemilik kad kredit yang dipanggil Matryoshka. Alat ini akan merayu kepada mereka yang tahu bagaimana untuk mengira wang mereka.

Syarat-syarat pada kad adalah seperti berikut:

- tempoh bebas faedah 50 hari;

- sekiranya berlaku penggunaan kad kredit secara aktif, yuran perkhidmatan tidak dikenakan;

- had maksima ialah 350 000 rubles;

- selepas tempoh tangguh, kadar ditetapkan pada 24.5% setahun;

- saiz wang tunai semula 3% daripada jumlah pembelian;

- pelaporan percuma dalam mesej SMS mengenai semua operasi semasa yang pertama 2bulan perkhidmatan.

Anda boleh mendapatkan kad kredit dengan menghubungi cawangan bank.

Untuk membandingkan tawaran yang dijelaskan itu lebih mudah, dan pilihannya benar, syarat utama kad kredit yang dibentangkan diringkaskan dalam jadual di bawah.

Jadual "TOP-5 bank dengan tawaran terbaik pada kad kredit":

| Organisasi kredit | Had kredit maksima | Masa tangguh | Kadar Tempoh Ganjaran |

| 1. Tinkoff Bank | 300 seribu rubel | 55 hari | Dari 15% APR |

| 2. Sovcombank | 350 seribu rubel | Untuk 12 bulan bergantung kepada kedai | Dari 10% APR |

| 3. Alfa Bank | 500 seribu rubel | 100 hari, termasuk pengeluaran wang tunai | Dari 23,5% APR |

| 4. Raiffeisenbank | Untuk 600 seribu rubel | Dari 29% APR | |

| 5. VTB Bank of Moscow | 350 seribu rubel | 55 hari | Dari 24,5% APR |

Jadual di atas menunjukkan bank mana yang memohon kad kredit (kad kredit) dalam talian tanpa penyata pendapatan dan apa syarat.

Kami juga menasihati anda untuk membaca artikel kami tentang bagaimana dan di mana anda boleh mendapatkan pinjaman tanpa pertanyaan dan penjamin, walaupun dengan sejarah kredit yang buruk.

Cara utama untuk memohon kad kredit: 1) dalam talian; 2) melalui telefon; 3) secara peribadi (di cawangan bank)

Cara utama untuk memohon kad kredit: 1) dalam talian; 2) melalui telefon; 3) secara peribadi (di cawangan bank)

6. Cara memohon kad kredit - 3 cara utama (dalam talian, melalui telefon, di cawangan bank)

Ada beberapa cara untuk memohon kad kredit di bank. Setiap daripada mereka mempunyai ciri tersendiri. Berikut dibentangkan 3 cara terbaikdisahkan oleh sebilangan besar pelanggan.

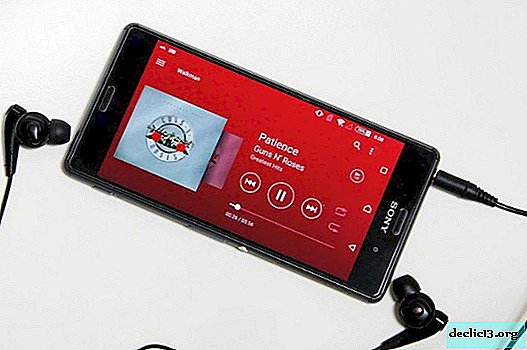

Kaedah 1. Hantar permohonan kad kredit dalam talian

Hari ini, kebanyakan bank Rusia menerima aplikasi kad kredit dalam talian - secara langsung di laman web mereka sendiri. Kaedah ini sesuai untuk semua orang yang tahu bagaimana menggunakan Internet, dan juga mempunyai sebarang peranti dengan akses ke rangkaian.

Permohonan Kad Kredit Dalam Talian

Permohonan Kad Kredit Dalam Talian

Dengan mengisi aplikasi dalam talian, anda boleh menyimpan sejumlah besar masa. Ia biasanya diperlukan untuk mengisi soal selidik tidak lebih dari 15 minit. Anda boleh melakukannya tujuh hari seminggu pada bila-bila masa yang sesuai untuk peminjam.

Pada akhir prosedur kajian, dengan keputusan positif, seorang pekerja bank dihubungi dengan pemilik kad kredit masa depan. Beliau sekali lagi membincangkan perkara utama pinjaman, dan juga bersetuju pada tempat dan masa penerimaan kad tersebut.

Pada masa yang sama, ia jauh dari biasanya bahawa dia terpaksa pergi ke pejabat. Ramai bank hari ini menghantar kad kredit ke alamat yang mudah untuk pelanggan.

Kaedah 2. Membuat kad kredit melalui telefon

Membuat permohonan kad kredit melalui telefon boleh diakses oleh semua orang, tanpa mengira umur calon peminjam, serta rantau kediaman.

Menggunakan pilihan ini, anda boleh bukan sahaja mengemukakan permohonan, tetapi juga mendapat jawapan kepada soalan anda. Hari ini, bank merekrut perbualan pelanggan dengan pekerja, jadi anda boleh bergantung pada kepenuhan perundingan, serta sikap sopan.

Semasa perbualan, anda harus mengetahui:

- apa yang akan menjadi kadar faedah;

- ketersediaan dan saiz pelbagai komisen.

Jika, setelah mengemukakan permohonan, peminjam menyedari bahawa syarat-syarat kad kredit tidak sesuai untuknya, dia berhak menolak untuk menerimanya pada bila-bila masa.

Kaedah 3. Lawati pejabat bank untuk memohon

Banyak yang mempertimbangkan untuk memfailkan permohonan secara langsung di pejabat bank dengan cara yang paling boleh dipercayai. Walau bagaimanapun, adalah penting untuk mempertimbangkan bahawa ia mempunyai masalah yang serius kelemahan - kos masa maksimum.

- Di satu pihak organisasi kredit besar mempunyai sejumlah besar cawangan, jadi anda tidak perlu pergi jauh.

- Tetapi sebaliknya, apabila anda melawat jabatan itu perlu berdiri sejajar, dan juga memberi fokus pada masa kerja seorang pekerja tertentu. Ini jauh dari mudah.

Apabila memohon di cawangan bank, pekerja segera berunding, menerima dokumen untuk pendaftaran. Dengan pemeriksaan cepat aplikasi, anda boleh segera menunggu keputusan dan mendapatkan kad kredit yang didambakan.

Setiap calon peminjam perlu tahu Apa cara memohon kad kredit yang boleh digunakannya. Hanya dengan mengambil kira nuansa setiap pilihan, anda boleh memilih yang tepat untuk situasi tertentu.

Petua berguna untuk mendapatkan kad kredit buruk (CI)

Petua berguna untuk mendapatkan kad kredit buruk (CI)

7. Bagaimana untuk memohon dan menerima kad kredit dengan sejarah kredit yang buruk - 6 petua praktikal dari pakar

Hari ini, banyak peminjam masa depan menghadapi situasi di mana bank enggan mengeluarkan kad kredit kerana sejarah kredit yang rosak. Jangan marah dan berfikir bahawa tidak ada jalan keluar.

Malah, pakar mengatakan itu selalu ada peluang untuk keputusan positif mengenai aplikasi kad kredit. Anda boleh meningkatkan kemungkinan kelulusan menggunakan nasihat profesional.

Petua 1. Pertimbangkan kad kredit di bank gaji

Kad debit, yang mana gaji peminjam masa depan dikenakan, boleh menjadi jaminan tambahan kesolvenan. Itulah sebabnya bank lebih setia kepada pelanggan gaji.

Sekiranya anda mempunyai sejarah kredit yang buruk, anda harus terlebih dahulu memohon kad kredit kepada bank yang kad kredit peminjam masa depan menerima wang dari.

Tip 2. Gunakan kad kredit segera.

Pemprosesan cepat kad kredit memaksa bank dalam kebanyakan kes menolak untuk memeriksa sejarah kredit mereka.

Walaupun kad kredit sedemikian mempunyai bilangan kekuranganpenting mereka kelebihannya itu berikan kepada hampir semua orang.

Apabila membuat keputusan untuk mendapatkan kad kredit segera, peminjam mesti bersedia kadar ia akan cukup tinggi dana keselamatansebaliknya, sangat rendah.

Petua 3. Menarik Penjamin

Jika anda tidak boleh mendapatkan keputusan positif mengenai aplikasi kad kredit anda, anda perlu cuba menarik penjamin.

Penting untuk difahami bahawa orang tersebut bertanggungjawab terhadap kewajipan kredit hampir setanding dengan peminjam. Anda tidak sepatutnya membenarkan kelewatan pada kad kredit anda, supaya tidak memburukkan lagi situasi yang tidak menentu, serta tidak merosakkan reputasi penjamin.

Tip 4. Kesolvenan dokumen.

Pakar mengesyorkan peminjam dengan sejarah kredit yang rosak untuk mendokumenkan kesolvenan mereka sendiri.

Untuk tujuan ini, anda boleh menyerahkan kepada institusi kredit:

- sijil pendapatan dari tempat kerja;

- dokumen pemilikan kereta, hartanah dan harta benda lain.

Juga sesetengah bank menerima kesolvenan pasport asing dengan catatan tentang perjalanan baru-baru ini.

Petua 5. Gunakan perkhidmatan broker kredit

Jangan fikir broker kredit boleh meningkatkan sejarah kredit anda. Walau bagaimanapun, ia berkuasa memilih bank, serta kad kredit, yang mana peminjam masa depan akan hampir pasti menerima pengesahan.

Perlu dipertimbangkan! Kebanyakan broker membuat perjanjian dengan organisasi kredit. Oleh itu, apabila bekerja dengan mereka, anda boleh mengira bukan sahaja peningkatan kemungkinan kelulusantetapi juga pada pengurangan kadar faedah.

Sudah tentu, perkhidmatan broker tidak bebas. Walau bagaimanapun, dengan keputusan positif, faedah berbanding dengan mikro adalah jelas.

Petua 6. Betulkan sejarah kredit anda.

Jika anda tidak memerlukan kad kredit dengan segera, tetapi untuk masa depan, anda boleh cuba membetulkan sejarah kredit anda. Sesetengah peminjam telah secara khusus membangunkan perkhidmatan baru untuk ini. Untuk membetulkan sejarah kredit, sudah cukup untuk menerima dan memulangkan pinjaman kecil yang tepat pada masanya.

Berikutan nasihat profesional, anda boleh meningkatkan kemungkinan keputusan positif mengenai aplikasi kad kredit, walaupun dalam kes sejarah kredit yang rosak.

Mungkin anda akan tertarik dengan artikel tentang bank yang tidak memeriksa sejarah kredit peminjam dan bagaimana untuk mendapatkan pinjaman dengan CI yang rosak.

8. Kad kredit yang paling menguntungkan (terbaik): dengan cashback, tempoh tangguh dan tiada faedah untuk pengeluaran wang tunai

Populariti kad kredit semakin meningkat setiap hari. Alat ini membenarkan pemiliknya, tanpa mengemukakan permohonan baru, untuk menggunakan wang yang dimiliki oleh bank pada bila-bila masa.

Walau bagaimanapun, selalunya peminjam tidak memahami kad kredit yang lebih sesuai. Berikut ini akan membantu untuk menentukan mengkaji semula kad kredit bank dengan keadaan yang paling baik.

1) Kad kredit terbaik dengan cashback dan bonus

Semak semula kad kredit terbaik dengan cashback

Semak semula kad kredit terbaik dengan cashback

Hari ini, sejumlah besar bank menawarkan bonus dan cashback untuk kad kredit yang dikeluarkan oleh mereka. Memilih pilihan yang tepat, anda harus memberi perhatian kepada program berikut:

- Tinkoff Bank menawarkan beberapa jenis kad kredit, yang membolehkan anda menerima bonus dan bayaran balik bergantung kepada jenis perbelanjaan. Maksimum cashback dalam kategori terpilih boleh dicapai 30% dari jumlah yang dibelanjakan;

- Alfa Bank pulangan sebelum ini 10% daripada dana yang dibelanjakan di stesen minyak, dan sebelum ini 5% perbelanjaan di kafe dan restoran. Pada kad sedemikian, saiz had sampai 300 000 rubles;

- Matryoshka dari VTB Bank of Moscow membolehkan anda kembali 3% daripada jumlah yang dibelanjakan untuk sebarang pembelian. Had maksimum pada kad sedemikian adalah 350 000 rubles, tempoh tangguh adalah 50 hari.

2) Kad kredit yang dinikmati dengan tempoh grace (tanpa faedah)

Jika peminjam percaya bahawa perkara yang paling penting dalam kad kredit ialah tempoh tanpa faedah maksimum, ia patut memberi perhatian terutamanya kepada cadangan-cadangan berikut:

- Salah satu tempoh terima kasih kredit kad kredit terbesar di Malaysia Alfa Bank. Dia sampai 100 hari. Selain itu, program seperti ini membolehkan anda menerima wang tunai tanpa komisen dan juga menggunakannya tanpa kos tambahan. Walau bagaimanapun, kad sedemikian tidak menyediakan sebarang bonus dan cashback;

- Kad Ansuran Nurani dari Qiwi membolehkan anda membayar di beberapa kedai untuk pembelian tanpa mengenakan faedah sebelum ini 12 bulan. Walau bagaimanapun, perlu diingatkan bahawa anda boleh menggunakan tawaran itu hanya di rakan kongsi bank. Selain itu, menerima wang tunai melalui kad ansuran tidak akan berfungsi;

- Post Bank menawarkan kad kredit Unsur 12di mana faedah tidak dikenakan semasa 120 hari. Walau bagaimanapun, mengambil kesempatan daripada tawaran ini, anda tidak perlu bergantung pada bonus dan cashback.

3) Kad kredit yang menggalakkan untuk pengeluaran wang tunai

Kebanyakan bank mengeluarkan kad kredit secara eksklusif untuk pembayaran bukan tunai.

Pengeluaran tunai pada tawaran tersebut sama ada mustahil atau disertai dengan akruan suruhanjaya yang besar.

Walau bagaimanapun, jika anda mahu, anda boleh mengambil kad kredit, yang digunakan sebagai pinjaman tradisional dan membolehkan bukan sahaja untuk membuat pembayaran, tetapi juga untuk mengeluarkan wang.

Tiada komisen untuk menerima wang tunai di atas tawaran berikut:

- Alfa Bank menawarkan keadaan yang paling baik. Di sini, bukan sahaja tanpa komisen mereka memberikan wang tunai pada kad kredit, tetapi juga tidak menimbulkan minat terhadap dana yang diterima dengan cara ini semasa tempoh tangguh;

- Raiffeisenbank secara percuma membolehkan anda mengeluarkan dana melalui kad kredit Tunai;

- Promsvyazbank menawarkan pelanggan kad kredit Brilliant dengan wang tunai tanpa komisen.

Pemilihan besar kad kredit di pasaran kewangan Rusia membolehkan peminjam memilih pilihan yang sesuai dengan mereka. Penting untuk membuat keputusan apakah keadaan kredit yang akan menentukan pelanggan tertentu.

9. FAQ - Soalan dan Jawapan yang Kerap Ditanya

Kad kredit adalah topik yang luas. Ia hampir mustahil untuk membincangkan segala-galanya dalam satu penerbitan. Walau bagaimanapun, kami cuba mengekalkan pembaca kami sebagai sedikit soalan. Oleh itu, pada akhir artikel, kami secara tradisinya bertindak balas terhadap yang paling popular di antara mereka.

Soalan 1. Di mana bank saya boleh membuat permohonan dalam talian untuk kad kredit dengan penghantaran rumah melalui pos dari berumur 18 tahun?

Kebanyakan bank mengeluarkan kad kredit kepada warganegara yang telah mencapai 21 tahun ini. Walau bagaimanapun, peminjam muda juga mempunyai peluang untuk mendapatkan kad kredit. Terdapat beberapa tawaran untuk mereka, tetapi ada pilihan yang cukup di kalangan mereka.

Pertubuhan kredit yang menawarkan untuk mengeluarkan kad kredit kepada warganegara dewasa:

- Tinkoff menawarkan orang muda peta Platinum. Di atasnya anda boleh mendapatkannya sebelum ini 300 000 rubles untuk istilah itu sebelum ini 5 tahun. Selain itu, semasa 50 hari bunga tidak akan dikenakan;

- Alfa Bank mengeluarkan kad kredit dengan had sebelum ini 300 000 rubles. Jumlah tempoh tangguh bergantung pada jenis kad kredit dan boleh dicapai 100 hari;

- Touch Bank membolehkan anda mengeluarkan kad kredit debit, had yang dicapai 1 000 000 rubles. Tempoh bebas faedah berlangsung 61 hari

- Kredit Rumah isu kad ansuran. Had maksimum pada mereka adalah 300 000 rubles. Tempoh ansuran boleh dicapai 12 bulan.

Jika anda tidak boleh mendapatkan wang dari bank, dan jumlah yang diperlukan untuk masa yang singkat, anda boleh mendapatkan kad kredit di organisasi pembiayaan mikro.

Tawaran sedemikian contohnya syarikat itu Wang cepat dan dipanggil Kad cepat. Batasan padanya sampai 30 000 rubel. Tiada tempoh tangguh untuk tawaran ini, dan anda perlu membayar pinjaman dalam tempoh sebulan.

Mana-mana warga dewasa boleh menggunakan kad kredit yang dinyatakan di atas. Untuk melakukan ini, memohon dalam talian. Bank-bank yang dibentangkan membolehkan anda mendapatkan kad kredit tanpa melawat pejabat.

Dalam proses permohonan, anda boleh memilih kaedah pengeluaran seperti penghantaran rumah. Dalam kes ini, selepas kelulusan dan pengeluaran kad kredit, ia akan dihantar melalui pos atau dihantar melalui kurier.

Soalan 2. Apakah yang dimaksudkan dengan "kad kredit segera (segera) pada hari rawatan"?

Situasi apabila wang sangat diperlukan, tetapi tidak dapat mengambilnya, diketahui oleh semua orang. Dalam kes ini, banyak yang cuba mendapatkan pinjaman. Walau bagaimanapun, menyediakan dokumen dan menunggu kelulusan memerlukan banyak masa. Sekiranya anda tidak mempunyai masa untuk menunggu, ia patut dipertimbangkan keupayaan untuk membuat kad kredit segera.

Bank memberi perkhidmatan sedemikian kepada orang yang umurnya berada dalam julat dari 21 hingga 65 tahun. Untuk mendapatkan kad kredit ekspres, sudah cukup pasport.

Walau bagaimanapun, tidak semua bank memerlukan pendaftaran tetap. Ada yang memberi kad kredit dengan permit kediaman sementara. Pekerjaan rasmi meningkat dengan ketara kebarangkalian keputusan positif atas permintaan.

Selalunya, bank menawarkan kad kredit segera kepada pelanggan tetap mereka. Ini disebabkan oleh adanya maklumat mengenai tahap kesolvenan warga negara tersebut.

Tawaran dari bank untuk mengeluarkan kad kredit ekspres diterima:

- mereka yang telah berjaya membayar pinjaman ke bank ini;

- orang yang mempunyai deposit di bank;

- pelanggan gaji.

Setiap institusi kewangan membangunkan syarat untuk kad kredit segera secara bebas. Walau bagaimanapun, kita boleh menamakan parameter purata:

- kadar kira-kira 20% setahun;

- bayaran bulanan tidak kurang 6% daripada jumlah yang terhutang.

Apabila mengeluarkan kad kredit ekspres, bank mengambil risiko yang meningkat. Itulah sebabnya mengapa pekerja institusi kredit dinasihatkan membuat bayaran terlebih dahulu dalam jumlah yang melebihi sumbangan minimum.

Adalah penting untuk difahami! Adalah sesuai untuk pelanggan membayar hutang semasa tempoh tangguh. Ini akan membantu untuk mengelakkan minat dan, sebagai akibatnya, berlebihan.

Selain itu pelepasan kelajuan tinggi kad kredit segera ada yang lain manfaatnya.

Tarikh tamat tempoh terdapat beberapa kad seperti itu (biasanya tidak kurang dari 3 tahun) Ini membolehkan selepas pembayaran hutang untuk menggunakan semula dana yang dipinjam tanpa kontrak baru.

Selain itu, kebanyakan bank moden memasang kad kredit tempoh tangguh. Biasanya ia berada dalam julat dari 1,5 sebelum ini 3 bulan. Jika pada masa ini adalah mungkin untuk membayar hutang sepenuhnya, faedah tidak akan dikira.

Membuat kad kredit segera biasanya mudah. Ia sudah cukup untuk mengemukakan permohonan melalui Internet dan menunggu keputusan bank. Sekiranya jawapannya adalah ya, ia akan terus datang ke pejabat organisasi kredit dan mendapatkan kad anda. Pada masa yang sama, beberapa bank bahkan menyerahkannya ke rumah mereka.

Walau bagaimanapun, terdapat kad segera dan penting kekurangan. Ia bukan sahaja kurang terma perkhidmatan. Dalam kebanyakan kes, kad yang tidak dinamakan yang tidak mengandungi tahap perlindungan yang serius dikeluarkan sebagai kad kredit ekspres.

Juga dengan pemprosesan yang cepat, anda tidak boleh bergantung pada had kredit yang tinggi. Dalam kebanyakan kes jumlah yang diterima adalah beberapa kali lebih rendah daripada dengan kad kredit tradisional.

Soalan 3. Bagaimana untuk menggunakan kad kredit dengan tempoh tangguh dengan betul dan menguntungkan?

Hari ini, banyak bank menawarkan pelanggan kad kredit dengan tempoh tangguh. Ini bermakna bahawa dalam jangka masa tertentu, wang bank boleh digunakan tanpa faedah.

Ternyata itu jika hutang itu boleh dibayar balik dalam tempoh ini, tidak akan ada lebih bayar atas pinjaman.

Tetapi jangan lupa bahawa dalam kebanyakan kes peraturan ini hanya berlaku untuk pembayaran tanpa tunai.

Untuk benar-benar mengelakkan bayaran berlebihan, penting untuk menggunakan tempoh tangguh dengan betul. Untuk melakukan ini, anda perlu mengetahui ciri-cirinya.

Tempoh tangguh biasanya dibahagikan kepada 2 peringkat:

- Tempoh pengebilan mewakili masa yang diambil oleh bank kepada pelanggan untuk membuat pembelian. Pengiraan undur boleh dilakukan dari saat pembayaran pertama dengan kad kredit, atau dari hari kad diterima. Dalam kebanyakan kes, tempoh tempoh bil adalah 30 hari;

- Tempoh pengebilan bermula pada penghujung penyelesaian. Tempoh masa ini diperuntukkan bagi pembayaran balik hutang. Selalunya, tempoh tempoh pembayaran adalah 20-30 hari.

Secara keseluruhannya, tempoh penyelesaian dan pembayaran adalah tepat tempoh tangguh. Selalunya, tempohnya adalah 50-60 hari. Jika pada masa ini tidak mungkin untuk membayar hutang yang dibentuk, bunga akan dikira.

Sekiranya jumlah penuh yang dibelanjakan tidak mungkin, pelanggan perlu membayar bayaran minimum semasa tempoh tangguh. Dalam kebanyakan kes, saiznya adalah dari 5 sebelum ini 10% daripada jumlah hutang.

Jangan lupa juga bahawa akhir setiap tempoh pengebilan bertepatan tidak hanya dengan permulaan tempoh pengebilan, tetapi juga dengan permulaan tempoh pengebilan yang baru.

Untuk pemahaman yang lebih baik mengenai ciri-ciri tempoh tangguh, patut dipertimbangkan sebagai contoh:

- Untuk kesederhanaan, andaikan bahawa kad kredit telah diterima 1 Januari, dan dari hari itu pemiliknya mula membelanjakan wang.

- Semasa tempoh pengebilantempohnya 30 hari, peminjam dibelanjakan 10 000 rubles.

- 31 Januari akhir tempoh pengebilan. Bank membuat penempatan. Termasuk semua pembelian dibuat, amaun yang terhutang adalah 10 000 rubel. Pemberi pinjaman memberitahu peminjam mengenai perkara ini dengan menghantar SMS mesej, atau melalui pos. Jika atas alasan tertentu ekstrak kepada pemegang kad kredit belum diterima, dia harus menghubungi bank sendiri untuk mengetahui jumlah pembayaran yang diperlukan.

- Dari akhir tempoh pengebilan, tindakan bermula bil. Katakan dia 20 hari. Dalam kes ini, tarikh tamat tempoh bil akan dibuat 19 Februari.

- Sehingga 19 Februari termasuk, peminjam perlu kembali 10 000 rubles untuk mengelakkan minat. Tidak perlu membayar jumlah penuh sekaligus. Ini boleh dilakukan di bahagian-bahagian.

- Ternyata itu tempoh tangguh dalam contoh ini adalah 50 hari.

Sekiranya peminjam gagal membayar sepenuhnya hutang semasa tempoh tangguh, sehingga 19 Februari dia perlu buat bayaran minimum.

Anggaplah bahawa di bawah syarat-syarat kontrak adalah sama 5% daripada jumlah hutang. Kemudian anda perlu membayar 10 000 * 5% = 500 rubles. Pada masa yang sama, bank akan memperoleh faedah, oleh itu, daripada lima ratus rubel yang didepositkan, tidak semua amaun itu akan digunakan untuk membayar hutang utama. Hutang yang tepat boleh didapati dalam pembentukan kenyataan seterusnya.

Perlu difahami bahawa terdapat 2 pilihan untuk memulakan tempoh pengebilan:

- dari saat pembelian pertama;

- dari tarikh pengeluaran kad.

Dalam kes pertama, tempoh tangguh akan selalu menjadi bilangan hari tertentu. Sekiranya tempoh pengebilan bermula dari hari kad dikeluarkan, tempoh bebas faedah menjadi terapung.

Anggaplah bahawa pelanggan menerima kad tersebut 1 Januari, dan membuat pembelian 10 Januari. Dalam kes ini, ia kekal sehingga akhir tempoh pengebilan. 20 hari. Dengan mengambil kira tempoh pembayaran, ternyata itu tempoh tangguh akan total 40 hari.

Apabila mengeluarkan kad kredit, bank biasanya menamakan hari tertentu untuk akhir bil dan tempoh pembayaran.

Untuk memastikan bahawa anda tidak membayar lebih pada kad kredit dengan tempoh tangguh, penting untuk mengetahui beberapa peraturan:

- Dalam kebanyakan kes, tempoh tangguhan hanya digunakan untuk pembayaran bukan tunai. Bank-bank mengenakan jumlah yang banyak untuk mengeluarkan wang pada kad tersebut. suruhanjayayang mungkin 2-3% daripada jumlah yang ditarik balik. Selain itu, banyak institusi kredit menetapkan had yang lebih rendah untuk yuran tersebut di tidak kurang 300 rubles. Ternyata pengeluaran wang tunai pada kad kredit agak mahal. Pakar mengesyorkan gunakan alat ini secara eksklusif untuk pembayaran tanpa tunai;

- Selalunya bank diam bahawa syarat-syarat kad kredit menetapkan bayaran untuk penyelenggaraan tahunan, serta pemberitahuan SMS. Jika peminjam tidak mendepositkan dana untuk membayarnya, hutang timbul pada kad, yang, jika tidak ada pembayaran balik, dikenakan faedah dan denda yang banyak;

- Di bawah syarat perjanjian kad kredit, tarikh pembayaran bukanlah saat mendepositkan dana, tetapi hari mereka diterima di dalam akaun. Oleh itu, pakar mengesyorkan membuat pembayaran terlebih dahulu, kerana dana boleh dikreditkan ke dalam akaun dalam masa beberapa hari.

Kad kredit dengan tempoh tangguh boleh menjadi sokongan yang berkesan sekiranya wang tidak mencukupi. Tetapi adalah penting untuk mempertimbangkan semua nuansa tindakan mereka untuk mengelakkan pembayaran untuk perkhidmatan hutang.

Soalan 4. Kad kredit mana yang lebih baik untuk mendapatkan - kad kredit mana yang lebih menguntungkan?

Apabila membuat keputusan untuk mendapatkan kad kredit, penting untuk memilih kesepakatan terbaik. Hanya dalam kes ini, anda boleh mengharapkan penggunaan kad kredit akan menjadi selesa dan menguntungkan.

Dalam proses pemilihan, anda harus memberi perhatian bukan sahaja kepada segi perkhidmatan dan keuntungan kad kredit, tetapi juga untuk keupayaan kewangan anda sendiri. Paling penting ialah di mana peminjam masa depan merancang untuk menggunakan kad itu.

Penting untuk diingat! Kad kredit yang dikeluarkan di bawah sistem pembayaran nasional tidak boleh digunakan di luar negara.

Jika ada keperluan untuk membayar dengan kad dalam perjalanan asing, anda harus memberi perhatian kepada instrumen antarabangsa, seperti Visa dan Mastercard.

Untuk mengelakkan kos kewangan tambahan, adalah penting untuk memilih status kad plastik yang betul. Semakin mudah plastik, semakin murah penyelenggaraannya.

Bergantung pada status pemilik, kad kredit adalah jenis berikut:

- Kad kredit termurah dan sewajarnya dikeluarkan dalam bentuk kad yang tidak dinamakan. Tetapi penting untuk diingat bahawa anda boleh bergantung pada had kredit minimum. Di samping itu, beberapa kad ini tidak membolehkan anda membuat pembelian di Internet;

- Yang paling biasa ialah kad plastik klasik. Mereka menyediakan had kredit purata, serta syarat perkhidmatan tradisional;

- Kad emas membenarkan pemiliknya menggunakan had kredit yang meningkat, serta perkhidmatan tambahan dan bonus;

- Kad platinum membantu menekankan status pemilik yang tinggi. Mereka membenarkan anda mengira tahap peningkatan perkhidmatan dan sebilangan besar perkhidmatan tambahan;

- Kumpulan yang berasingan, beberapa bank memperuntukkan kad kredit elit. Mereka hanya dikeluarkan untuk kategori pelanggan tertentu, yang paling penting untuk organisasi kredit dan mempunyai status VIP. Oleh itu, syarat perkhidmatan untuk kad tersebut adalah istimewa.

Memandangkan keperluan anda sendiri juga sangat penting dalam proses memilih kad kredit:

- Sekiranya peminjam berpotensi menggunakan produk atau perkhidmatan syarikat tertentu, bernilai memberi perhatian kepada kad berjenama bersama. Mereka dikeluarkan oleh organisasi kredit bersama penjual barangan dan perkhidmatan tertentu. Kad-kad sedemikian membolehkan anda meningkatkan penjimatan pembayaran tanpa tunai;

- Bagi mereka yang membeli-belah di kedai-kedai besar dengan kerap, menyimpan barangan runcit untuk seluruh keluarga kad rebat tunai. Apabila menggunakan alat sedemikian, sebahagian daripada dana yang dibelanjakan untuk pembelian dikembalikan kepada peminjam. Dalam kebanyakan kes, cashback adalah kira-kira 3% daripada jumlah perbelanjaan. Walau bagaimanapun, beberapa bank menawarkan pulangan ke atas kategori terpilih sebelum ini 30%;

- Mereka yang tidak mempunyai masa yang cukup untuk melawat pejabat bank, ia adalah bernilai menghubungi organisasi-organisasi yang menyusunnya kad kredit dalam talian. Dalam kes ini, sudah cukup untuk mengisi permohonan di laman web bank. Setelah membuat keputusan yang positif, kad kredit akan dihantar ke alamat mudah;

- Jika anda memerlukan wang dengan segera, jangan mengabaikan tawaran untuk diterima kad kredit segera. Sudah tentu, syarat-syarat untuknya kurang menggalakkan. Walau bagaimanapun, kad sedemikian cepat dapat menyelesaikan kesulitan kewangan sementara.

Dengan cara ini dengan tegas menjawab soalan tentang kad kredit yang lebih baik, ia tidak akan berfungsi. Setiap peminjam perlu menilai keperluan dan peluang mereka sendiri untuk memilih produk yang sesuai dengannya.

Soalan 5. Bagaimana hendak menutup kad kredit?

Mereka yang memutuskan untuk menolak menggunakan kad kredit, adalah penting untuk mengetahui apa nuansa penutupan wujud. Perlu diingat bahawa syarat-syarat prosedur ini di bank berbeza mungkin berbeza. Walau bagaimanapun, terdapat perkara penting yang perlu dipatuhi dalam apa jua keadaan.

Untuk mengelakkan situasi yang tidak menyenangkan, penting untuk memberi perhatian kepada penutupan kad kredit. Jangan tergesa-gesa agar tidak menjadi penghutang di masa hadapan.

Sesetengah peminjam percaya bahawa untuk menutup kad kredit itu sudah cukup untuk memusnahkan pembawa plastik itu sendiri. Pendekatan ini tidak betul.

Walau apa pun, anda perlu melawat bank dan mengisi dokumen yang diperlukan.

Secara umumnya, prosedur untuk menutup kad kredit adalah seperti berikut:

- peminjam terpakai kepada bank;

- pekerja institusi kredit mengira jumlah penuh hutang;

- peminjam menyumbang dana yang mencukupi untuk membayar hutang itu;

- pelanggan menulis permohonan untuk menutup kad kredit;

- bank menutup akaun kad kredit dan mengeluarkan dokumen yang sesuai kepada peminjam.

Penting untuk difahami yang menutup kad kredit di bank lain tidak akan berfungsi. Walau bagaimanapun, untuk ini, tidak perlu menghubungi jabatan di mana ia dibuka.

Walau bagaimanapun, sesetengah bank mungkin menghadapi kesukaran mendapatkan kad kredit di bandar lain. Oleh itu pakar menasihatkan: jika peminjam merancang untuk menukar tempat kediamannya ke rantau lain, jangan mengambil risiko dan tutup kad kredit sebelum bergerak.

Cara tercepat dan paling mudah untuk menutup kad kredit, yang dikeluarkan dari jauh. Oleh itu, untuk menolak kad kredit masuk Tinkoff Bankcukup untuk membuat panggilan. Tetapi anda perlu membayar hutang itu dalam apa jua keadaan.

Sebelum menutup kad kredit, penting bukan sahaja untuk membayar hutang penuh, tetapi juga untuk mengambil langkah-langkah berikut:

- melumpuhkan semua perkhidmatan berbayar;

- blok kad;

- memberitahu bank keputusan untuk menutup kad kredit.

Pada akhir prosedur penutupan, tidak perlu mengembalikan pembawa plastik ke bank. Jika dikehendaki, pelanggan boleh memusnahkannya sendiri atau menyimpannya untuk ingatan.

Jika peminjam ingin terus menggunakan kad kredit, tetapi dia tidak berpuas hati dengan syarat-syaratnya, anda boleh cuba lulus prosedur pembiayaan semula. Dalam kes ini, kad kredit kekal dengan pelanggan bank, tetapi keadaan untuk servisnya berubah. Pilihan ini adalah baik kerana tidak perlu membayar balik hutang tersebut.

Walau bagaimanapun, ia harus difahami bahawa bank mempunyai hak untuk menolak dalam permohonan untuk pembiayaan semula dan meninggalkan pelanggan mengenai syarat perkhidmatan semasa. Ini terutama berlaku bagi mereka yang sering membuat penangguhan dan merosakkan sejarah kredit mereka.

Soalan 6. Apakah tempoh tanjakan untuk kad kredit dan bagaimana ia berfungsi?

Persoalannya ialah apakah dan bagaimana tempoh tenggang kad kredit berfungsitimbul lebih kerap. Ini disebabkan oleh banyak peminjam yang berpotensi enggan mengeluarkan pinjaman tradisional yang memihak kepada kad kredit.

Sebab untuk mengeluarkan kad kredit adalah berbeza untuk semua orang:

- seseorang ingin mempunyai bekalan dana kecil yang boleh digunakan pada bila-bila masa;

- seseorang impian pendapatan tambahan sebagai cashback dan bonus.

Walau bagaimanapun, benar-benar semua orang berminat dengan kemungkinan menggunakan dana yang dipinjam tanpa membayar faedah. Ia berlaku apabila terdapat pada kad. tempoh tangguh.

Tempoh pemberian (tempoh tangguh) - ini adalah tempoh masa di mana peminjam boleh menggunakan had kad tanpa faedah.

Tempoh tempoh ini ditentukan oleh bank dan mungkin berbeza untuk produk yang berlainan dalam institusi kredit yang sama.

Di pasaran Rusia, tempoh tangguh berlangsung secara purata 50-60 hari. Walau bagaimanapun, ada bank-bank di mana dia sampai 100-120 hari.

Intipati tempoh tangguh adalah mudah: jika peminjam membayar balik hutang kad kredit dalam tempoh masa yang ditentukan, dia hanya akan mengembalikan jumlah yang dibelanjakan, dan bank itu tidak akan terakru bunga.

Walau bagaimanapun, untuk penggunaan tempoh tangguh yang betul, adalah penting untuk mengetahui perbelanjaan kad apa yang dimasukinya.

Dalam kebanyakan kes, tempoh tangguh hanya sah untuk pembayaran tanpa tunai. Jika pelanggan mengeluarkan wang dari kad kredit, dari hari ke hari selepas transaksi, mereka mula menarik minat. Walau bagaimanapun, syarat tersebut tidak terpakai kepada semua bank.

Contohnya Alfa Bank memanjangkan tempoh tangguh, termasuk pengeluaran wang tunai.

Sering kali, pengguna kad kredit mengadu bahawa mereka masih mempunyai kekurangan pemahaman mengenai tempoh sah tempoh bebas bunga. Ini disebabkan oleh hakikat bahawa dalam kebanyakan kes, bank menetapkan hanya tempoh maksimum tempoh tangguh.

Untuk memahami berapa hari peminjam perlu membayar hutang tanpa faedah, anda harus terlebih dahulu menentukan dari hari mana tempoh tangguh bermula:

- Sejak pembelian pertama. Dalam kes ini, segala-galanya agak mudah. Ia adalah dari hari urus niaga perbelanjaan dan perlu dipertimbangkan bilangan hari bersamaan dengan tempoh bebas faedah;

- Dari hari yang dinyatakan dalam kontrak. Dalam kebanyakan kes, bank dalam kontrak menandakan tarikh pelaporan. Ini bermakna bahawa dari hari ini tempoh tangguh bermula. Contohnya bank yang direkodkan sebagai tarikh pelaporan 1 hari bulan itu. Dalam kes ini, apabila membayar untuk pembelian 6 tempoh tempoh tangguh akan dikurangkan oleh 5 hari.

Penting untuk diingati bahawa tempoh tangguh tidak bermakna bahawa peminjam tidak boleh membuat apa-apa bayaran. Keadaan bank sentiasa tetap jumlah bayaran minimum mandatori.

Untuk memahami berapa banyak dan dalam apa cara pembayaran dibuat, penting untuk membaca dengan teliti penyataan kad kredit yang disediakan.

Soalan 7. Bagaimanakah saya mengetahui had kad kredit?

Dalam keadaan persaingan sengit banyak bank untuk menarik pelanggan apabila mengeluarkan pinjaman pengguna atau gadai janji dengan serta-merta mengeluarkan kad kredit kepada peminjam. Ini dilakukan dengan serta-merta apabila memohon pinjaman, atau selepas tempoh tertentu selepas membuat pembayaran.

Sering kali, organisasi kredit memberi amaran kepada pelanggan mereka kad sedemikian tidak ada pada masa mengeluarkan had kredit. Ia muncul selepas pelanggan meyakinkan bank kesolvenannya sendiri.

Dalam keadaan ini, pemegang kad biasanya hilang: mereka tidak memahami apa yang perlu dilakukan dengan kad seterusnya.

Ingatkan, Apakah had kredit pada kad bermaksud: ini adalah jumlah maksimum yang bank sedia untuk memberikan pinjaman kepada anda.

Malah, keadaan yang dinyatakan di atas bukanlah satu-satunya yang peminjam terpaksa mencari maklumat mengenai amaun yang ada. Ia berlaku bahawa pemegang kad terlupa atau tidak menerima maklumat tepat pada masanya tentang saiz had.

Peminjam boleh menggunakan salah satu kaedah berikut untuk mendapatkan maklumat mengenai had yang ada:

- Menggunakan ATM. Selalunya anda boleh mengetahui had pada kad di ATM kedua-dua bank anda dan mana-mana institusi kredit lain. Perlu diingatkan bahawa untuk perkhidmatan sedemikian, kemungkinan besar, anda perlu membayar suruhanjaya. Selain itu, jika anda cuba untuk menjelaskan had kredit di ATM bank lain, bayaran dua kali boleh dikenakan - memihak kepada pemilik ATM, serta syarikat yang mengeluarkan kad itu. Tidak selalu peranti menunjukkan komisen mana yang akan didebit semasa operasi. Oleh itu, sebelum menggunakan ATM untuk menjelaskan had, anda perlu membaca dengan teliti tarif untuk servis kad kredit;

- Panggilan ke pusat panggilan.Kaedah menentukan had kredit adalah percuma jika anda memanggil nombor telefon yang bermula dengan angka 8 800. Walau bagaimanapun, dalam kebanyakan kes, panggilan ke operator tidak dilakukan dengan segera, jadi anda perlu menghabiskan banyak waktu untuk mengetahui batasnya. Perlu diingatkan bahawa apabila memanggil, anda mungkin perlu data pasportjuga kata kod;

- Perbankan dalam talian atau aplikasi mudah alih. Hari ini, kebanyakan institusi pemberi pinjaman menawarkan cara mudah untuk berinteraksi. Adalah bernilai terlebih dahulu bimbang tentang mendaftarkan akaun peribadi atau memasang aplikasi yang sesuai pada peranti mudah alih;

- Cawangan bank.Tidak syak lagi, anda boleh mengetahui had kredit dengan melawat pejabat bank. Walau bagaimanapun, anda perlu meluangkan masa di jalan dan menunggu dalam barisan. Apabila menghubungi bank, penting untuk dibawa pasport dan kad kredit

- Mobile Bank Dengan menyambungkan perkhidmatan ini, pelanggan dapat mengetahui maklumat yang diperlukan pada kad kredit dengan cepat. Walau bagaimanapun, perlu diingat bahawa banyak bank mengenakan bayaran untuk perkhidmatan sedemikian. Selain itu, untuk menjelaskan had kredit, anda perlu mengetahui teks tertentu.

Selalunya, pemegang kad kredit berhadapan dengan fakta bahawa bank secara unilateral meningkatkan batas kredit. Ini dalam kebanyakan kes diberitahu tentang pelanggan.

Walau bagaimanapun, untuk pengurusan tunai yang lebih beroperasi, anda perlu berhubung Amaran SMS. Ini akan membantu melindungi dana daripada akses yang tidak dibenarkan, dan sentiasa menyedari semua perubahan dalam akaun.

Soalan 8. Berapa tahun saya boleh mendapat kad kredit?

Orang muda sering tertanya-tanya sejak berapa tahun membuat kad kredit. Walau bagaimanapun, tidak semua orang tahu bahawa sesetengah bank sedang membangunkan tawaran yang boleh diakses walaupun kepada pelajar.

Apabila menyusun program kredit, bank mewujudkan keperluan khusus untuk peminjam masa depan. Ini wajib bagi umur minimum dan maksimum.

Dalam kebanyakan kes, anda hanya boleh mendapatkan kad kredit apabila anda mencapai usia 21 tahun.

Kehadiran umur minimum untuk pemberian pinjaman adalah disebabkan oleh fakta bahawa golongan muda sering tidak mempunyai pekerjaan rasmi. Selain itu, dalam kebanyakan kes mereka tidak mempunyai pendapatan tetap, atau tidak cukup untuk membayar balik pinjaman. Dalam keadaan sedemikian, tidak mudah untuk meyakinkan institusi kredit kesolvenannya sendiri.

Walau bagaimanapun Sejumlah bank mengeluarkan kad kredit sebaik sahaja mencapai usia dewasa. Dalam kes ini, syarat penting ialah Kewarganegaraan Rusia, pendaftaran tetapjuga pendapatan tetap.

Soalan 9. Apakah dokumen yang diperlukan untuk membuat (menerima) kad kredit?

Mendapatkan kad kredit membolehkan pelanggan menggunakan sejumlah wang tertentu.

Kelebihan produk sedemikian adalah:

- penyalahgunaan;

- had yang boleh diperbaharui dan ciri-ciri lain.

Sebelum mendapat kad kredit, pelanggan perlu mengisi permohonan. Anda boleh melakukannya di pejabat bank, di laman webnya, dengan memanggil talian hotline dan juga melalui pos.

Sebelum memohon, anda perlu menyediakan pakej dokumen. Setiap bank secara bebas membangunkan senarai yang sesuai. Walau bagaimanapun, terdapat piawai tertentu yang dipatuhi oleh semua peminjam.

Dalam kebanyakan kes, hanya kad kredit diperlukan pasport. Walau bagaimanapun, peruntukan pakej minimum dokumen tidak membenarkan mengira pada had yang cukup tinggi.

Itulah sebabnya pelanggan sering dipaksa untuk menyediakan set yang lebih lengkap. Ini akan membantu meningkatkan had kredit, dan juga mendapatkan kad kredit status yang lebih tinggi. Menyediakan pakej penuh dokumen, peminjam masa depan mengesahkan tahap kesolvenan sendiri.

Untuk mendapatkan kad kredit dalam kes ini, anda perlu:

- pasport

- dokumen identiti kedua;

- salinan buku kerja;

- sijil pendapatan.

Dalam sesetengah kes, pelanggan tetap, serta mereka yang menerima upah melalui bank, boleh disediakan keistimewaan. Pada masa yang sama, tidak perlu untuk meyakinkan pemiutang kesolvenan, kerana dia sudah mempunyai maklumat yang diperlukan untuk menentukan jumlah pendapatan.

Tidak semua dokumen boleh diberikan dalam salinan. Walaupun dalam kes tersebut apabila salinan diperlukan, dokumen asal perlu diambil dengan anda supaya pekerja bank dapat mengesahkan pematuhan.

Dalam salinan tanpa asal, hanya buku kerja yang disediakan. Selain itu, ia mesti disahkan oleh majikan. Pada halaman terakhir, tanda diperlukan bahawa peminjam terus bekerja di lokasi yang ditentukan.

Soalan 10. Bagaimana untuk menempah dan menerima kad kredit melalui pos?

Kelebihan utama kad kredit adalah keupayaan untuk menggunakan dana berdasarkan budi bicaranya. Oleh itu, kebanyakan orang lebih suka menempah kad kredit melalui Internet (dalam dalam talianmod) dengan penghantaran ke rumah melalui posdaripada mengeluarkan pinjaman secara tunai.

Sebagai peraturan, kad kredit dikeluarkan agak cepat. Untuk melakukan ini, hanya serahkan permohonan dalam talian melalui laman web lembaga kredit yang dipilih, tunggu positif keputusan untuk mengeluarkan kad, dan kurir akan menghantar kontrak dan kad kredit ke alamat yang anda tentukan pada masa yang sesuai untuk anda.

10. Kesimpulan + video mengenai topik tersebut

Dengan pilihan yang betul dan penggunaan yang tepat, kad kredit boleh menjadi alat yang sangat diperlukan. Mempunyai instrumen sedemikian, anda tidak boleh takut masalah kewangan sementara, jangan cari di mana untuk meminjam wang.

Walau bagaimanapun, sebelum anda mengambil kesempatan daripada tawaran bank, anda perlu berhati-hati mempelajari tarif dan terma perkhidmatan. Kebanyakan aduan dengan kad kredit disambung dengan tepat dengan kekurangan pengetahuan dan pemahaman tentang nuansa instrumen sedemikian di kalangan pemiliknya.

Kesimpulannya, kami mengesyorkan menonton video tentang apa yang perlu diketahui oleh pengguna tentang kad kredit dan debit:

Itu sahaja dengan kami!

Pasukan RichPro.ru menginginkan semua pembaca bahawa kad kredit sentiasa menguntungkan dan bayaran berlebihan adalah minimum.